在指数大家族中,有一位成员凭借其高股息、高分红等特点,在近年来越来越受到市场的关注,那就是“红利指数”。比如我们常听到的中证红利指数、深证红利指数、上证红利指数、沪深300红利指数等都属于红利指数的一员。

对于有些投资者来说,红利指数有时候就像“最熟悉的陌生人”,虽然常常被提及,但对于红利指数是什么、该如何投资等问题却不甚了解。本期基金研究所就让我们走进红利指数,来聊一聊红利指数,它有哪些特征?投资者又该如何选择适合自己的红利指数?

什么是红利指数?

在此前我们提到,按照资产类别分类,指数可分为股票指数、债券指数、商品指数,其中股票指数还可进一步细分为宽基、主题、行业、风格、策略指数。

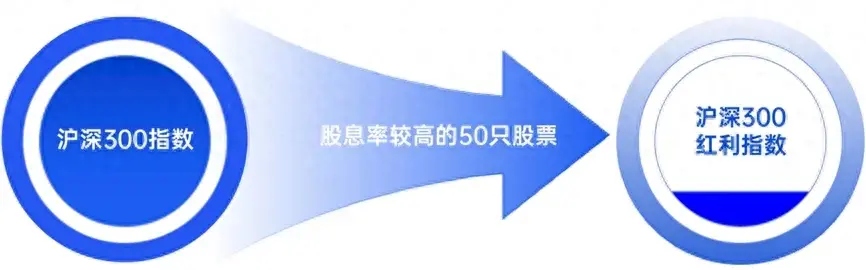

而红利指数就属于策略指数中的一种,它一般以股息率作为核心选股指标,选择现金股息率高、分红较为稳定的股票为成分股,并且同样采用股息率作为权重分配依据,反映市场上高分红股票的整体表现。比如沪深300红利指数,就是从沪深300指数样本中选取股息率较高的50只上市公司证券作为指数样本,反映沪深300指数样本中高股息率证券的整体表现。

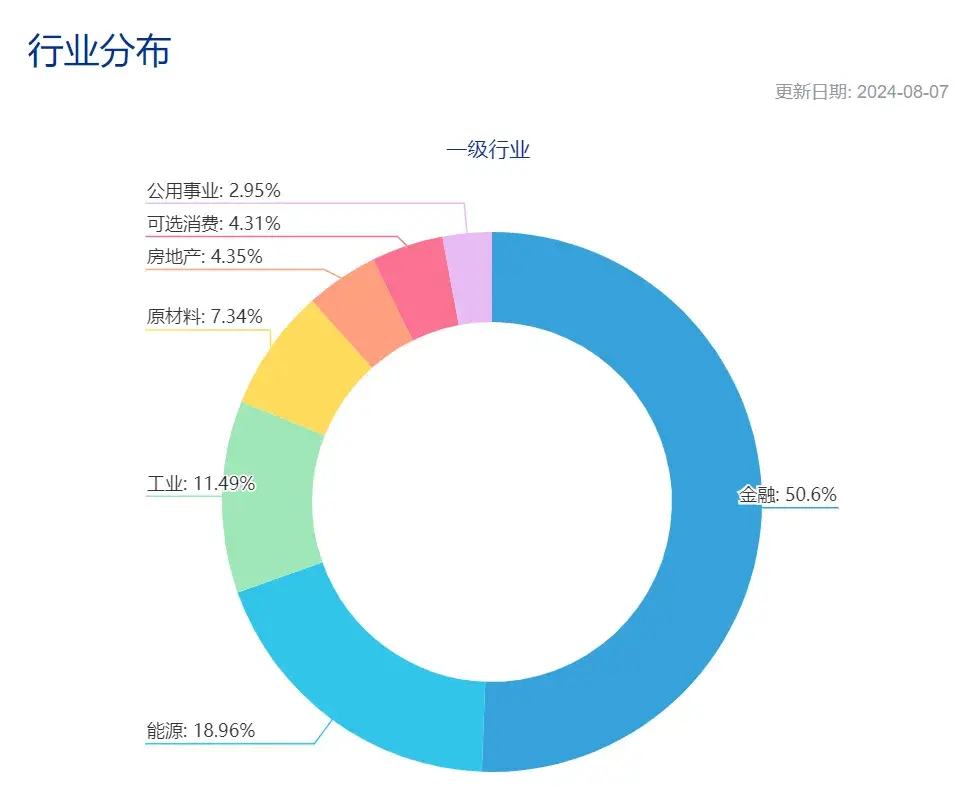

从沪深300红利指数成份股的行业权重分布也可以看出,红利指数倾向于覆盖那些能够稳定派发股息的成熟行业,如银行等金融行业、煤炭等能源行业。这些行业往往拥有较大的规模、稳定的现金流和较低的波动性,能够提供稳定的股息收益,成为了红利指数的“主力”。

沪深300红利指数行业权重分布(截至2024年8月7日),数据来源:中证指数

红利指数的特征

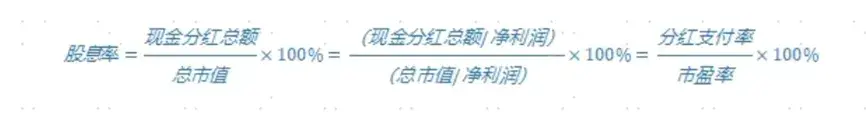

从红利指数的选股标准不难看出,红利指数具有高股息、高分红、低估值等特征,呈现出比较鲜明的价值风格,其中,高股息率是红利指数最突出的特点。而从股息率计算公式来看,股息率的高低与分红支付率以及市盈率,也就是我们常说的估值密切相关。

股息率计算公式

注:现金分红总额指的是近12个月现金分红总额(税前),总市值指的是指定日股票市值

举个例子,2023年末,公司A在过去12个月现金分红总额(税前)为100亿元,净利润为500亿元,当天总市值为1250亿元,那么可以计算出该公司的股息率=100亿元/1250亿元=8%。其中分红支付率=100亿元/500亿元=20%;市盈率=1250亿元/500亿元=2.5。可以看出,股息率与分红支付率正相关,与市盈率负相关。

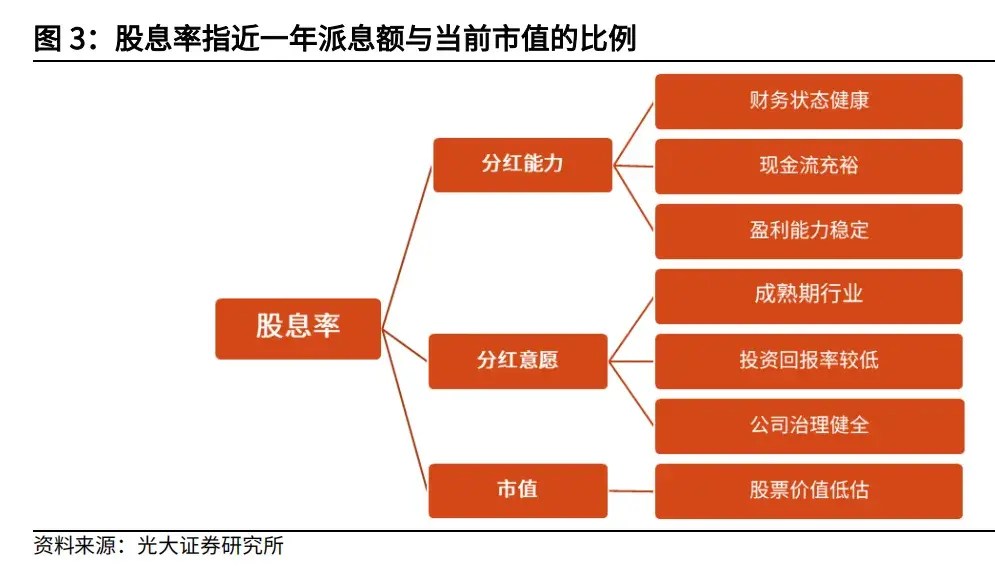

由此可见,影响股息率的主要因素包括上市公司的分红意愿、分红能力和当前市值。

分红能力

股息率较高的公司,其往往具备健康的财务状况,拥有充裕的现金流和稳定的盈利能力,能够支持更高的现金分配。

分红意愿

通常公司进入成熟期后,随着其投资回报率降低,更愿意采用现金分红的方式回馈股东和投资者。

市值

股息率是衡量上市公司投资价值的指标,同样的现金股息支付条件下,市值较低的公司更容易进入高股息组合,股息率策略通过寻找估值较低的资产在长期获得超额收益。

因此,红利指数长期回报本质上主要来源于优质公司稳定的盈利能力,红利指数也倾向于配置拥有充裕现金流和稳定盈利能力的成熟企业,低成长性对应较低的估值水平。在低利率环境下,具有持续稳定派息能力的红利资产有望继续受到投资者关注。

资料来源:光大证券研究所

如何投资红利指数?

那作为普通投资者,该如何投资红利指数呢?

首先要先明确自己的投资目标。红利策略作为一个理想的长期配置策略,有助于投资者实现攻守兼备和低位布局的需求,在当前低利率时代的大背景下,尤其适用于长线资金的投资。如果你追求的长期稳定的收益,而不是短期的高回报,红利指数或是一个有效的配置工具。

其次要充分了解所投资红利指数的基本情况。红利指数数量繁多,投资者应在充分了解指数基本情况的基础上,根据自身风险承受能力和投资偏好,选择适合自己的红利指数。包括指数的样本成分股构成及权重、编制方法、过往表现等指数基本面情况;以及指数的风险收益特征,包括指数的波动率和最大回撤、夏普比率等指标。

最后,大家在投资红利指数前,要学会理性分析,从多角度进行全面评估,根据自己的风险偏好和投资目标做出科学客观的投资决策,适合自己的才是最好的。

本期基金研究所就到这里,下期再见。

风险提示:基金投资需谨慎,投资人应当阅读《基金合同》、《招募说明书》、《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身的投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。过往业绩不预示其未来业绩,其他基金的业绩也不构成本基金业绩的保证。