作为一项门槛低、操作便捷、省心省力的投资策略,定投在大众理财领域认知度比较高。但最近几年市场持续调整,不少基金定投投资者面临左侧布局漫长、甚至出现“倒微笑曲线”的考验。

对于广大普通投资者来说,定投策略还有效吗?我们的答案依然肯定且坚定。本期《原力》就为大家来解析。

定投遇上 “倒微笑曲线”不要怕

它可能是“微笑曲线”的上半场

定投浮亏,是当下部分定投投资者体验不佳、信心受损的直接原因。自2021年以来,在上一轮市场高点没有适时止盈或自高位开启定投的投资者,大多处于负重前行中。这部分投资者的定投对象多为权益资产占比较高的基金。

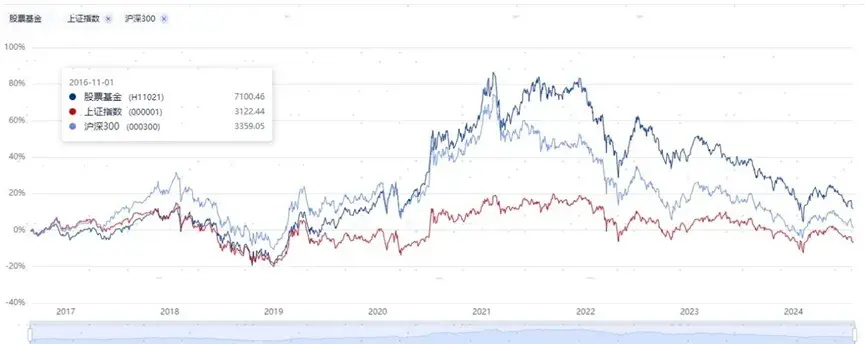

中证股票指数(H11021.CSI)的定投收益率曲线图或许能够较为宏观地为我们勾勒和复盘这个历程(如下图)。假设从2020年1月开启定投,差不多一年后的2021年1月定投收益率最高达到37.04%。随后股票市场开始调整,如果没有适时止盈、持续定投,2022年3月中下旬定投收益将由正转负。此后伴随市场持续震荡,定投浮亏前行,形成“倒微笑曲线”。

注:数据来自同花顺,中证指数有限公司官网。中证股票基金指数(H11021.CSI)是一条刻画开放式股票型基金整体净值走势的代表性指数,启用日期2016-08-31,以2002-12-31为基期,1000为基点。定投回测区间及方法说明:2020/1/2-2024/7/29,每月第一个交易日投资1000元于对应指数,分红方式为红利再投资,回测不计入申购/赎回费率,截止期末累计扣款55期,投入本金5.5万元,累计定投收益率-21.51%,年化收益率-5.16%;定投累计收益率计算公式为:R=(ΣFn-ΣAn)/ΣAn,其中R为累计收益率,Fn为各期投入的终值,An为各期投入金额。以上测算仅为对中证股票基金指数过往定投收益率进行回测示列,不作为收益保证,不意味着按照上述定投方法参与其他基金能获得同样收益,过往业绩不预示未来表现。相关定投方法仅为定投理念介绍,不构成对投资者的投资建议,也不作为任何操作依据。基金定投是一种长期投资方法,不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

在基金定投中,最受欢迎的体验无疑是定投“微笑曲线”,即先经历净值下跌、多攒份额,再借势深蹲反弹、赚取收益。实际上,受资本市场的牛熊周期轮转和情绪噪音等因素干扰,基金定投可能会出现多种形态,比如说先经历净值上涨、成本抬升,再遭遇净值下跌、由盈转亏的“倒微笑曲线”。

基金定投可能会出现的四种形态

以上四种定投形态演示仅为定投原理介绍,不构成对投资者的投资建议,也不作为任何操作依据。在实际投资中,以上四种形态在某个阶段可能会以单一形态出现,也有可能混合出现,既取决于市场的具体情况,也取决于定投选择的基金。基金定投是一种长期投资方法,不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

我们想告诉大家的是,在常态波动的股市中,即便定投出现“倒微笑曲线”,大家也不用过于悲观。当我们将投资周期适度拉长就能发现,每一轮“倒微笑曲线”的右侧往往就是下一轮“微笑曲线”的左侧,而在一个不断发展壮大、成熟向上的市场中,一轮轮“倒微笑曲线”和“微笑曲线”有机会连成“大笑曲线”。

立足当下,伴随一系列稳增长政策出台,当前我国宏观经济整体延续回升向好的强韧态势,发展新动能不断增强,股票市场结构性机会纷呈,估值吸引力进一步提升,定投仍然是面对长期向好趋势、把握震荡市布局良机的好策略。

面对定投浮亏

我们可以做些什么?

除了保持理性、耐心等待市场转暖,我们有两点建议。首先,做好基金检视,结合基金组合底层资产的投资方向、基金管理人和投研团队的综合实力、基金投资风格稳定性等因素,判断是否能够继续坚持某只基金的定投。这些因素是一只基金能否穿越牛熊、突破震荡的必要条件,一定程度能够提高长期坚持、收获回报的概率。

在市场大趋势面前,好基金也可能会遭遇逆风。但从本质上说,长期投资中穿越周期的力量来自企业优秀的盈利能力,也来自专业投资人的深度研究、投资交易,基金管理人和投研团队的综合实力是抵御市场短期波动、持续创造超额收益的重要因素之一。一旦明确,我们需要保持信赖和定力。

代表股票基金主动选股能力的

股票基金指数(H11021)走势图

中证股票型基金指数样本由中证开放式基金指数样本中的股票型基金组成,启用日期2016-08-31

其次,按照定投止盈不止损的原则,利用市场低位的价格优势,在资金充裕的情况下增加扣款频率或者扣款金额,持续摊低整体持基成本,待反弹降临或者市场回暖有机会更快回本浮盈。

好基定投遭遇短期亏损,我们通常不建议停扣或者止损,这跟定投成本平均的基本原理有关。基金定投的本质是成本平均,和一次性买入产生一个固定的成本价不同,分批买入的持仓成本是一个不断变化的平均价,只有当基金的最新净值高于定投的平均持仓成本时,才会获得正收益。在市场的不确定面前,与其预测择时、押注涨跌,不如积蓄力量、坚持定投。

做多方准备

用配置思维构建定投组合

面对市场的不确定性,定投通过摊平买入成本来分散集中投资的风险,除了这种方式,我们还可以利用资产配置的思维来构建定投组合,避免all in单一定投对象。

比如说,我们可以规划好手头可用于长期投资的资金,将其中的一部分分配在高股息、低波动的红利策略权益基金上,例如嘉实沪深300红利低波动ETF联接,大盘价值的风格叠加高股息低波动的指数投资策略,最近三年业绩表现很是突出;

注:数据来自基金2024年二季度报,截至2024/6/30。嘉实沪深300红利低波联接成立于2019/12/9,何如、陈正宪2019/12/9-2021/9/9,王紫菡2021/9/9至今。基金产品业绩及基准为2020年2.63%/-6.62%,2021年8.98%/5.20%,2022年-2.05%/-5.52%,2023年13.20%/9.77%。嘉实沪深300红利低波动ETF联接A主要投资嘉实沪深300红利低波动ETF,该ETF紧密跟踪沪深300红利低波动指数,追求最小跟踪偏离度和跟踪误差,该指数从沪深300样本股中选取50只流动性好、连续分红、股息率高且波动率低的股票作为指数样本股,以反映沪深300样本股中股息率高且波动率低的股票整体表现。

再将另外一部分分配在弹性较强、长期趋势较好的成长风格基金上,历史上市场反弹时这类基金进攻属性更强。整体而言这种杠铃式的配置策略从去年开始备受市场推崇,可以引入定投组合的构建中。

此外,高弹性、高波动的权益基金固然更适合定投摊平成本的内核,但并非唯一之选。我们观察到,在嘉实定投客户的实际操作中,定投投资者有着丰富百搭的选择。比如,以债券资产为主的偏债型基金长期收益相对不错,对于长期稳健理财、短期现金流管理较为适用,也是不少定投投资者的选择。

人生没有低谷,只有蓄势待发,定投也是如此。在市场永恒波动的旋律面前,定投仍然是广大普通投资者驾驭震荡、有效可行的长期投资方式。让我们保持敬畏,不忘初心,面向未来,认真决策,耐心坚守!

风险提示:基金投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。过往业绩不预示其未来业绩,其他基金业绩不构成本基金业绩的保证。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。