虽然近期市场震荡,但中证A500指数的市场关注度持续走高。

网格交易策略

让资深“E”人爱上波动

网格交易策略是很多资深“E”人推崇和使用的一种投资策略。伴随ETF社会认知度越来越高,很多偏好ETF的投资者有了投资“E”人的社交标签。

ETF是交易型开放式基金(Exchange Traded Funds)的简称。和单只股票相比,ETF风险相对分散、配置更为高效;和其他类型的基金相比,ETF持仓透明、交易灵活、费率更低。产品设计的先天优势,叠加后天投资体验攒下的口碑,ETF赢得了越来越多股民和基民的喜爱,近两年尤为明显。

网格交易策略是资深"E“人们充分了解市场波动、聪明利用波动进行交易的投资策略。投资者会以预先设定好的“网格”为指引进行买入卖出操作,以完成程序化的中期择时交易,力争在低买高卖中赚取差价获利。

具体来说,在网格交易中,投资者先在交易软件中手动设定价格区间、基准价、网格大小、最大最小持仓量以及交易数量等参数。一旦市场价格在波动中触及设置的涨跌幅或目标价,自动触发交易,触发价成为新基准价,整个过程循环往复。

一个系统有效的网格交易执行纪律性较强,一定程度能够规避主观情绪和市场噪音对投资决策的影响,能够帮助投资者在下跌时摊平成本、在上涨时卖出止盈,进而有助于利用价格的波动赚取收益。

需要注意的是,网格交易不适合单边行情,更适合震荡波动、尤其是震荡向上的行情。当前A股市场正处于政策组合拳不断发力、基本面强韧复苏的新周期起点,市场在震荡整固中发展,这样的市场环境非常适合网格策略发挥功效。

而作为中国经济高质量发展的市场新标杆,中证A500指数历史表现弹性较强,过往长期业绩优于同比宽基指数,当前指数估值仅为14倍,处于历史和全球相对较低水平,网格策略就是他们与波动共舞的中长期投资重点策略。

中证A500指数历史表现

注:数据来自Wind,指数涨跌幅、中证A500PE截至2024/11/25日。中证A500指数2004年12月31日(基日)至2024年10月8日,阶段上涨398.13%,分别超越同期沪深300、上证指数74个百分点和224个百分点,长期市场表现居前。中证A500近五年收益为36%、31.29%、0.61%、-22.56%、-11.42%。可比宽基沪深300近五年收益为36.07%、27.21%、-5.20%、-21.63%、-11.38%;上证综指近五年收益为22.30%、13.87%、4.80%、-15.13%、-3.70%;中证800近五年收益为33.71%、25.79%、-0.76%、-21.32%、-10.37%。

长投“淡”人的省心策略

核心+卫星配置、买入持有再平衡、定投

相比场内高手适用的网格策略,更多投资者因为看好中国资本市场未来长期机遇,选择嘉实中证A500相关产品作为长期底仓、长钱长投。在等待投资目标实现的周期中,长投“淡”人们更倾向于淡化择时、省心省力,三大策略可供参考借鉴。

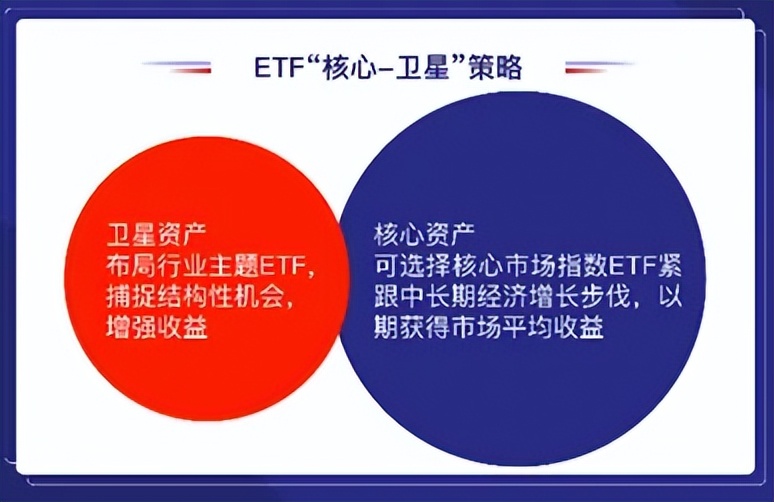

第一,“核心+卫星”配置策略。“资产配置是唯一免费的午餐”,“核心+卫星”的配置是一种方便实施、有攻有守的组合策略。

所谓“核心”,又称主体配置,具体操作时我们可以将大部分资金投入宽基指数类资产,以追求市场的平均收益。“卫星”是“主体”外的补充,我们可以将少部分资金投向高景气、成长方向的资产,力争分散风险、提高组合收益的进攻性。

(以上图表源自:嘉实基金《2024指数投资图鉴》)

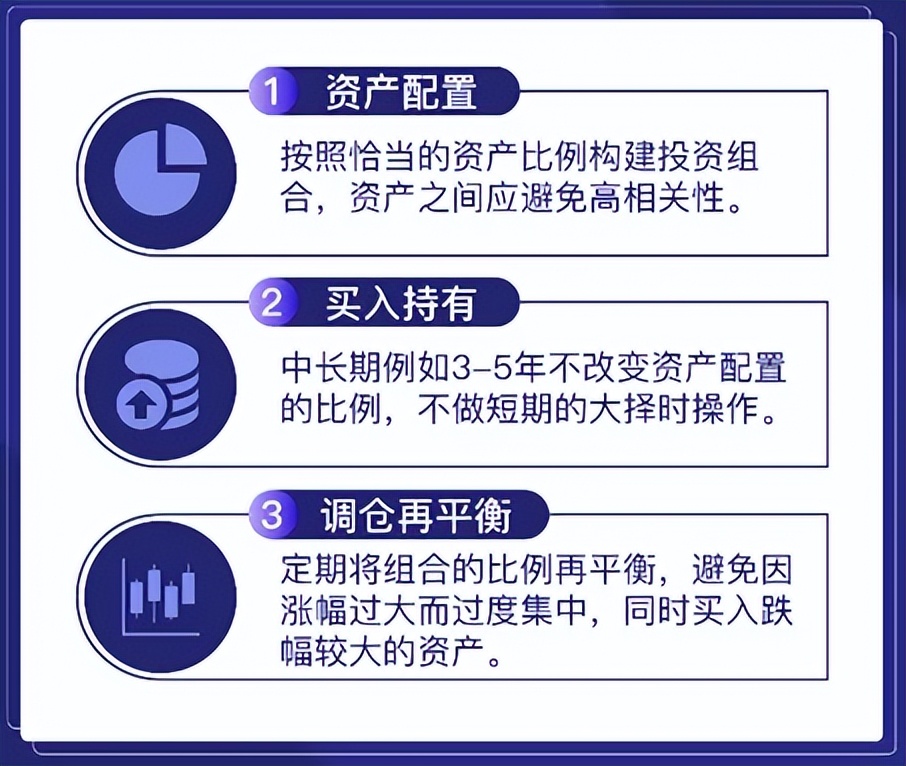

第二、买入持有再平衡(Buy and hold and rebalance),简称BHR。BHR策略是指选择合适的时机以低价买入优质资产并长期持有,期间可以在不同资产品种间进行再平衡操作。

买入持有再平衡策略步骤

(以上图表源自:嘉实基金《2024指数投资图鉴》)

举个例子,我们可以采用BHR策略在同一市场选择不同风格的基金,或者在不同市场选择不同资产类别的ETF进行组合。BHR策略实际操作时需要寻找相关性较低的资产进行配置,买入、再平衡的调整时机考验专业判断。

第三、定投。定投是指在选定的时间以设定的扣款金额自动投资选定的基金产品。定投的核心是分批买入、均摊成本,赚的也是市场价格“波动”的钱。但相比网格交易,定投操作更为简单,投资门槛也更低,它以清晰明确的行为规则抵御市场噪音、人性弱点的干扰,通过持续积累基金份额助力长期投资目标实现,更适合普通投资者。

风险提示:基金投资需谨慎。投资人应当认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,了解基金的风险收益特征及其特有风险,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。基金管理人不保证基金一定盈利,也不保证最低收益或本金不受损失。基金过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。