我们正在经历这个时代的转折点:气候变化,环境污染、地缘冲突、能源危机、人口老龄化等等,这些不确定因素为全球带来了诸多挑战。而作为可持续投资的主流实践,ESG投资也正在用润物细无声的方式积极应对挑战,引领着资本市场的改变。眼下,ESG投资正在时代转折点中脱颖而出,助力全球长远发展。

在双碳目标和高质量发展的背景下,中国资管机构正在快速的拥抱和实践ESG投资理念。ESG投资在国内迎来高速增长。越来越多的投资者将ESG纳为选择资管公司、投资策略和基金产品的重要考量因素。ESG主题基金的数量和规模逐年上升。

ESG投资迈入“快车道”

2021年是国内ESG公募基金“火箭发射式”增长的一年。这一年,公募基金共计新发62只ESG产品,新发产品数量超过此前五年的总和,实现井喷式增长。

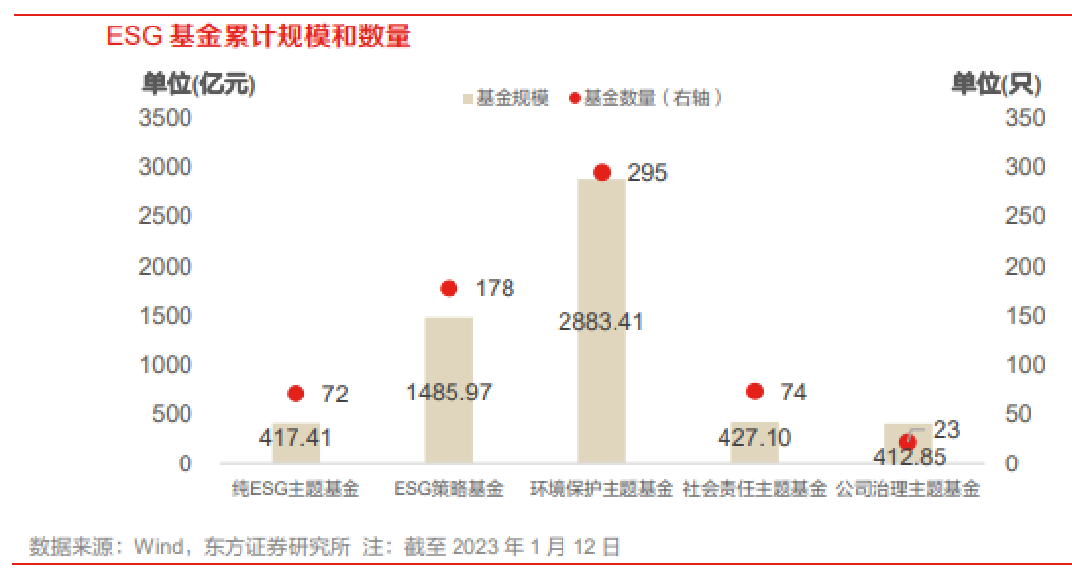

Wind数据显示,截至2022年9月底,已有近55%的公募基金管理人关注并参与权益类ESG公募基金投资,在中国市场发行运作逾200只ESG公募基金,累计资产管理规模已接近3600亿元。

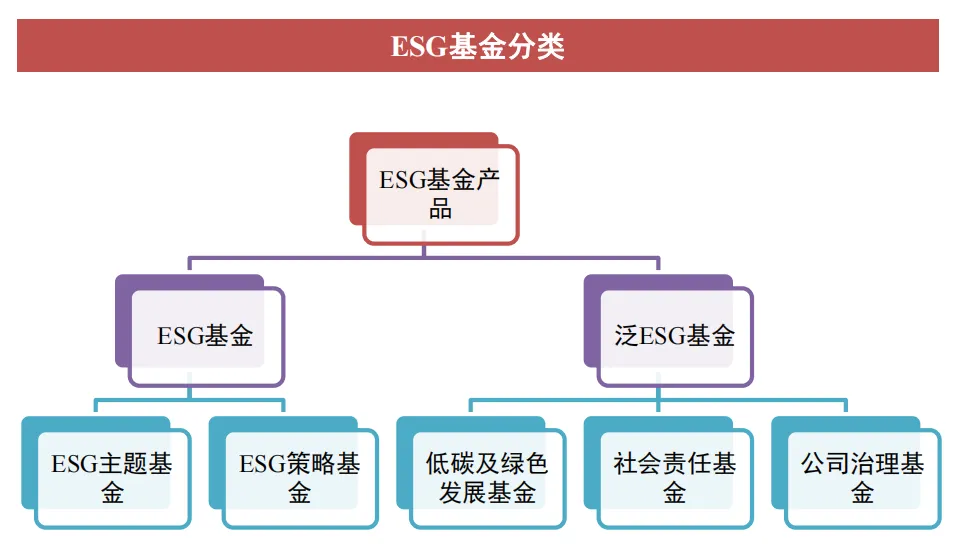

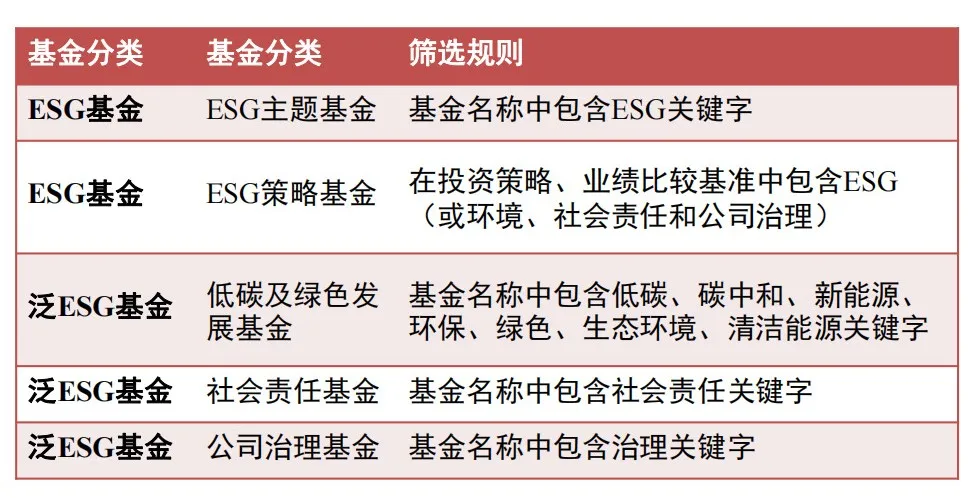

这些ESG主题基金(宽口径),主要包括纯ESG主题基金、ESG策略基金、环境主题基金、社会主题基金、治理主题基金等。ESG基金指在产品名称或投资策略中,明确包含ESG主题关键词、或ESG评估、或ESG投资策略的基金。泛ESG基金指从产品名称或投资策略中包含环境、社会或治理主题关键词,且选择了环境、社会、治理某一维度作为投资主题,并通过相关行业逻辑以及环境、社会或治理的相关议题确定投资范围。

这些ESG主题基金(宽口径),主要包括纯ESG主题基金、ESG策略基金、环境主题基金、社会主题基金、治理主题基金等。ESG基金指在产品名称或投资策略中,明确包含ESG主题关键词、或ESG评估、或ESG投资策略的基金。泛ESG基金指从产品名称或投资策略中包含环境、社会或治理主题关键词,且选择了环境、社会、治理某一维度作为投资主题,并通过相关行业逻辑以及环境、社会或治理的相关议题确定投资范围。

从投资方式看,2022年新发基金中逾65%为主动型基金,其余近35%为指数型基金,主动型基金数量、规模优势较为显著。从投资类别看,新发基金中近20% 为全面覆盖环境、社会责任和公司治理三因素的ESG 主题基金,其余近80%为环境主题类基金,新发基金产品类型呈现“二八分布”。

这也说明,ESG实践愈发深入,公募基金产品与ESG投资策略的融合愈发紧密。

“穿着燕尾服”的 Alpha

ESG带来可持续、环保的Alpha,被称为“穿着燕尾服”的Alpha。

ESG投资实际上涵盖甚广,包容性很强,涵盖了从被动到主动、从消极到积极的多种策略。市场上既有单纯以风险财务回报为分析框架,将ESG作为排雷手段的纯财务投资者,也有主动寻求社会、环境影响的影响力投资者,亦有期望在保障优异财务回报的同时实现积极环境社会影响的兼而有之者。

PRI(联合国负责任投资原则组织)对资产组合的分析结果显示,在2013年至2018年期间内,系统性选择具有优秀ESG特征的股票投资组合,或将ESG特征纳入股票权重的投资组合,创造了更高的超额收益阿尔法(Alpha)。

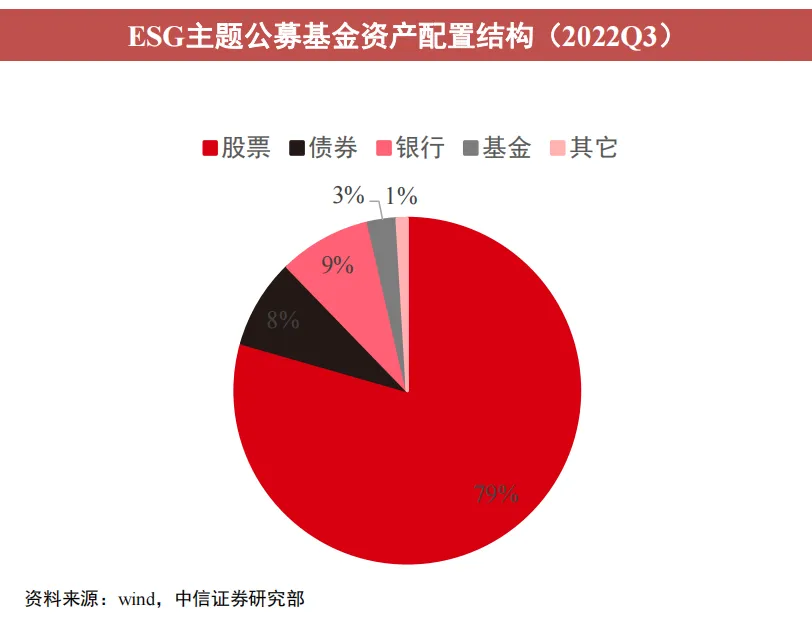

根据Wind数据显示,ESG主题基金主要把79%的资金配置于股票资产。

截至2022Q3,ESG基金资产多配置于股票,细分来看,以基金资产总值计,截至2022Q3,ESG基金中股票、债券、银行、基金资产配置占比分别达79%,8%,9%,3%,具有较强的权益属性。

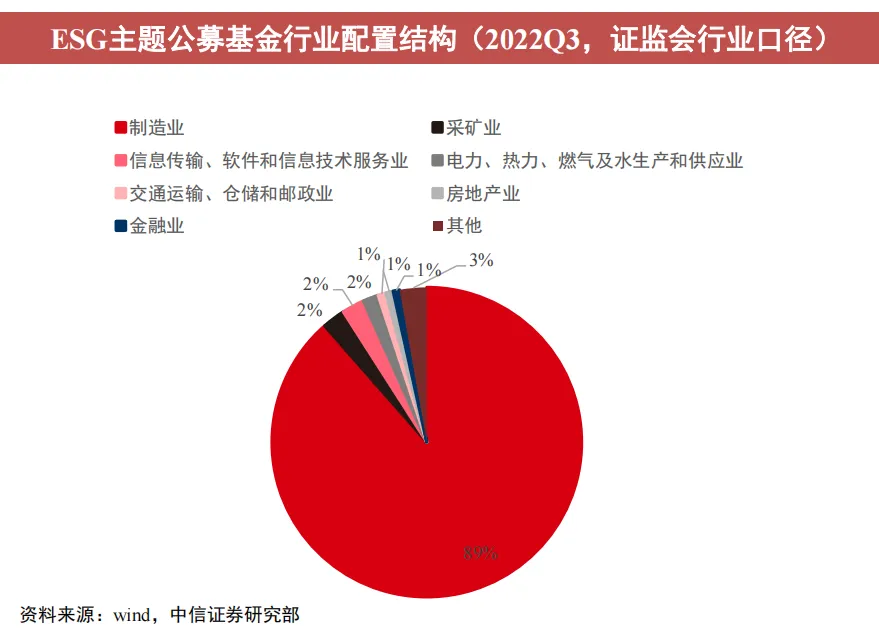

ESG基金89%的资金配置于制造业(证监会行业口径)。以证监会行业分类计,截至2022Q3,ESG基金行业配置排名前4分别为制造业,采矿业,信息传输、软件和信息技术服务业和电力、热力、燃气及水生产和供应业。其中制造业规模占比一骑绝尘,达89%,其余3行业规模占比均为2%。

如今,低碳、绿色环保、可持续发展等热门概念有望给ESG基金带来更广阔的发展空间,观察现有的ESG基金可以发现,其发行时间大多不超过5年,该领域仍有广阔的发展空间,未来随着我国对低碳环保的重视,ESG主题有望吸引更多基金公司展开布局。而对于投资者而言,ESG主题可以更好地防范系统性风险,适合长期持有。

ESG评分体系应用正当时

值得一提的是,在ESG投资中,评分评级体系是其中的关键。

市场上目前的评分评级体系属于百花齐放,各具特色。作为业内最早组建专业的ESG研究团队的基金公司,嘉实基金早在2018年初就组建了自有的ESG研究团队,参考国际ESG标准和体系,结合了20余年积累的基本面研究知识图谱以及海量的本土数据,构建了一套更适合中国资本市场的本土化ESG研究与评价体系。

能否有效融入到投资实践中,并帮助投资者获得收益,是ESG评分体系的重点。

嘉实基金通过结合国内外先进的研究方法和数据,构建了适合中国市场发展特点的ESG评估框架,从而有效的挖掘ESG投资信号。ESG投研应用场景需要ESG定性定量的有机结合,将ESG因素纳入投资研究、ESG整合、风险和投资策略构建中。

嘉实ESG评分是国内首家由资产管理机构打造并公开亮相的ESG评分体系。自2020年7月起,通过Wind金融终端,A股市场投资者可以便捷直观地获取嘉实ESG评分数据。

可以预见的是,未来,中国的资产管理公司会为A股投资者更加积极地制定ESG投资策略和主题基金,为投资者提供更多的渠道引导资金投向可持续发展领域和行业。

*风险提示:投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。基金过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证,文中基金产品标的指数的历史涨跌幅不预示基金产品未来业绩表现。基金投资需谨慎。