回顾2024年,杠铃策略是投资关键之一。A股几大指数均以上涨收官,而市场对于股票配置攻守兼备的投资者额外青睐。

市场回调和盘整阶段,代表价值的银行、石油石化、运营商等板块跑赢,而在市场大幅反弹阶段,受益于政策支持的科技板块和成长股跑赢。今天我们就来盘点一下2024年的杠铃策略投资,以及2025年该策略能否继续行之有效?

什么是杠铃策略?

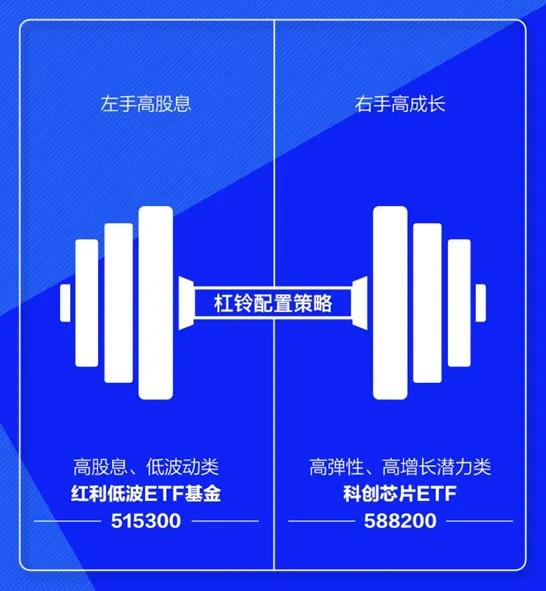

杠铃策略是一种投资策略,其核心思想是将投资组合中的资产分为两部分:一部分是较低风险、相对低回报的投资,如债券基金、高股息资产等;另一部分是较高风险、高预期回报的投资,如科技股、成长风格基金等。

杠铃策略的理论依据可以追溯到塔勒布《反脆弱》中的研究,强调在面对不确定性时,通过保守和激进的两端布局来实现反脆弱性。这种策略不但在不确定性的环境中表现出一定的抗风险能力,还能够帮助投资者在不确定性中获取较大的收益弹性。

杠铃策略2024年表现突出

首先,2024年A股市场大盘价值风格表现优异,沪深300红利低波动指数在2024年上涨23.7%,最大回撤-10.17%,全收益指数上涨29.14%。年涨幅和最大回撤方面均优于全A指数。

同时,2024年9月底以来的风险偏好修复带动成长板块大幅反弹,2024年创业板50指数上涨21.07%,位列2024年主流宽基指数涨幅第一。科创50虽然在2024年没有跑赢创业板50,但是板块中最具特色的主题指数之一科创芯片指数年上涨34.52%。

(注:沪深300红利低波动、创业板50、科创芯片指数2020-2024年涨跌幅分别为-7.05%/88.74%/58.43%、5.42%/16.88%/6.87%、-5.88%/-29.83%/-33.69%、10.24%/-24.00%/7.26%、23.7%/21.07%/34.52%。数据来源为iFinD)

回顾2024年,杠铃策略行之有效。价值风格和成长风格均较市场跑出超额收益,与此同时,由于两者之间的相关性较低,相比集中持仓还降低了组合的风险。以沪深300红利低波动 + 上证科创板芯片的组合为例:自科创芯片基日2019年12月31日以来,两者相关性为0.28,而两者相对同花顺全A的相关性分别为0.63和0.48。

正如开头提到,成长和价值分别在2024年的反弹和震荡阶段跑赢市场。由于两者相互之间较低的相关性,杠铃策略组合不但整体跑赢了市场,同时在不同市场环境持有体验更好。

2025年杠铃策略能否继续奏效?

2025年是逆周期政策密集落地的一年,货币政策自2011年以来首次重归“适度宽松”,降准降息可期。低利率的环境一方面提高了高股息类资产的性价比,另一方面历史上低利率的投资环境有助于提升对高成长性类科技资产的风险偏好。

嘉实沪深300红利低波动ETF基金经理王紫菡认为:长期看,红利类资产非常值得长期配置。当前我国经济体量世界第二,增速从起飞阶段向成熟阶段过度,未来无风险利率长期看可能会逐渐下行,叠加人口老龄化的演进,投资者可能会越来越重视投资的确定性,红利低波类资产有望受到更多关注。政策面看,新国九条等政策在促使上市公司更主动、更稳定的分红,高股息的配置价值凸显。

中期看,在全球经济、政策和地缘政治风险不确定性加大的背景下,对确定性的追求已经成为共识。当前市场的政策底或许已经出现,但是经济修复节奏依然需要持续观察,哑铃策略依然是非常好的应对,大盘红利板块依然非常合适做哑铃高确定一端的标的。

嘉实科创芯片ETF基金经理田光远认为,展望2025年整个半导体产业有望出现丰富的细分机遇呈现,其中包括周期复苏带来的机会、AI手机带来的成长机会、经济复苏带来的产业成长机会,还包括各种下游的汽车电子产品等带来的新的产业增长机会,以及国产替代技术性革命的机会,这些都可能会出现阶段性行情的爆发。而对于整个行业全年大幅的上行,还需要继续观察具体的市场环境。

配置上仍然建议采取哑铃式策略,左手红利、右手科技。红利资产帮助平滑波动,科技成长帮助进攻。具体配置比例可以根据个人的风险偏好,如果对明年经济有非常强的信心,可以提升科技配置比例相应减少红利的配置。如果觉得明年还暂时看不清楚,或者担心风险,那么就可以相应提升红利的配置比例。

风险提示:基金投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。过往业绩不预示其未来业绩,其他基金业绩不构成本基金业绩的保证。本产品由嘉实基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。