判断大潮的方向、借势海浪的力量,是高手享受冲浪快乐的诀窍。同理,判断并把握市场的趋势性变化,是投资者提高赚钱胜率的有效方法。但,难点在于,如何分辨趋势性变化的节奏、并紧跟节奏来调整自己的投资行为。

年初至今,国内经济回升向好,资本市场结构性行情启动。港股率先否极泰来,一度反攻出“技术性牛市”。A股指数涨幅虽然温和,但结构性机会纷呈,人气、成交明显复苏。纵然近期市场有些震荡,但投资者关于趋势性上涨行情的憧憬和讨论越来越多。

溯往思来,历史上市场从冰点低谷反弹,到趋势性上涨真正成立,行情节奏有何特点?一轮新行情酝酿初期市场往往存在哪些交易特征、风格表现?今天我们就来做一下复盘、梳理,希望能够给低位布局和坚守的大家提供一些参考。

从冰点到趋势性上涨

市场可能会经历三个阶段

橡树资本创始人霍华德•马克斯在《周期》一书中详述论证了金融市场具有周期性和反复性,“即使同样的历史可能不会完全重复,但驱动历史进程的因素往往相似。”

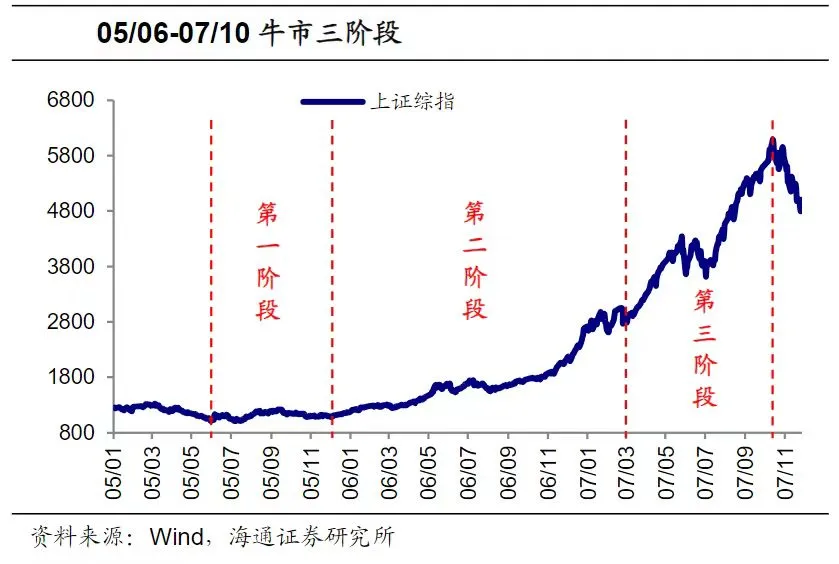

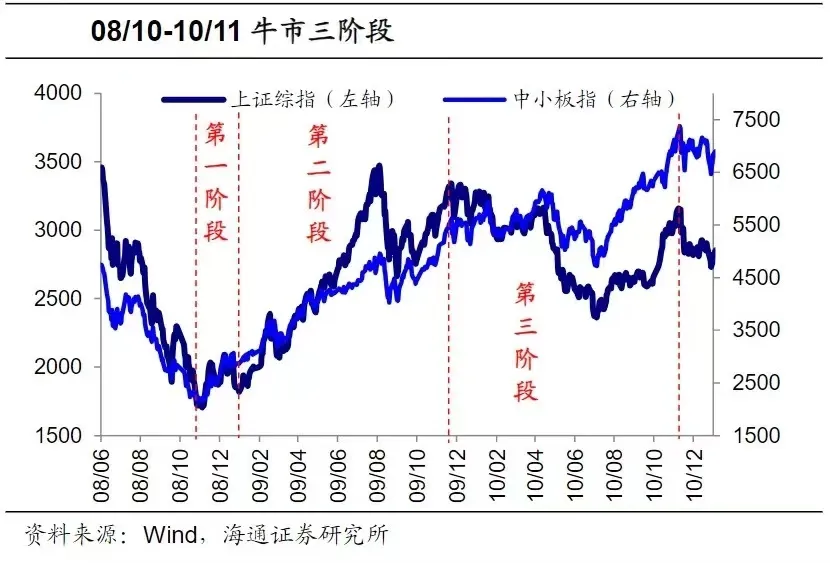

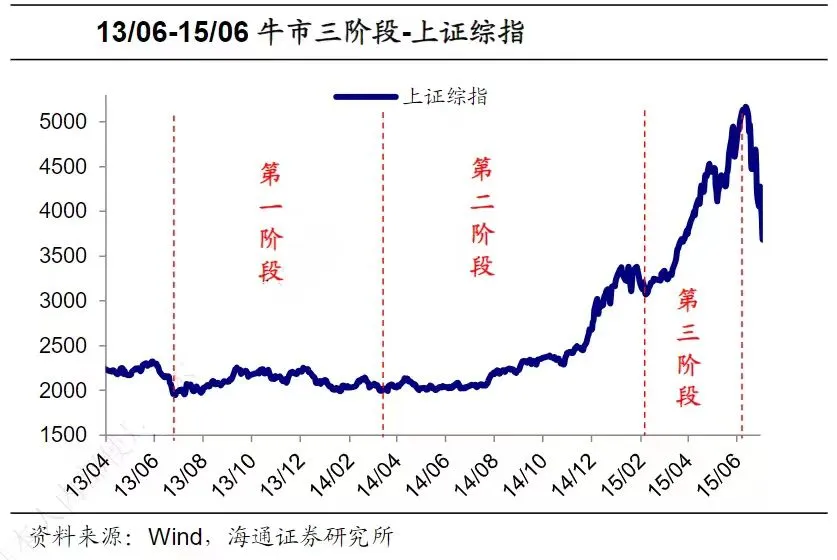

近年来有研究指出,从冰点到一轮趋势性上涨行情确立,市场一般会经历三个阶段,各个阶段的节奏、特征差异很明显:

这个阶段宏观经济基本面仍在周期下行尾声,企业盈利增速回落探底中,但宏观政策已偏暖,流动性好转,估值修复推动市场价格反弹。这个阶段市场的表现是进二退一,回踩企稳,整体偏震荡,为牛市全面爆发做准备。

这个阶段宏观基本面拐点清晰出现,企业盈利触底回升,盈利和估值均上行,形成戴维斯双击,牛市全面爆发,市场涨幅不断积聚,赚钱效应明显。

这个阶段企业盈利增速已趋于平缓,不再像第二阶段有快速增长,但部分后知后觉的增量资金加速进场,市场人气高涨,企业估值泡沫化,市场的巅峰顶部也是落袋为安、重新布局的时机。

牛市的不同阶段,资金进场有着鲜明的规律:第一阶段市场上涨主要来自场内资金的换手,这个阶段A股年化换手率指标会出现明显提升,场外增量资金往往会在第二阶段的中后期才开始入场,并在第三阶段大幅流入,推动牛市走上顶峰。

把握趋势性上涨行情的精髓在于 “跟”,尤其是在趋势孕育初期跟进入场、积极布局,但如何判断市场是否处在趋势性上涨的初期呢?

趋势性上涨初期的特征:

市场韧性强 板块轮动快

如果将观察区间聚焦在适合低位布局的趋势性行情上涨初期,也能发现一些特有特征:

一、宏观经济偏弱,但市场韧性增强。

信达证券研究指出,2008年以来的4次牛市行情初期(熊市结束后的第一年),宏观经济指标和企业盈利大多是偏弱的,但由于股市估值已经跌至历史低位,股市韧性强、跌幅有限,对利多反应往往更为敏感,随后逐渐进入牛市初期。

二、新的行业热点不断活跃。

研究发现,趋势性上涨行情的第一年大部分领涨的板块均是弹性较大、成长性强的板块,如传媒、计算机、电子、食品饮料等。

三、增量资金大多有限,存量博弈更为明显。

趋势性上涨行情初期,大部分投资者的净值从底部回升,但很少有投资者能够快速收复熊市中的净值回撤,所以增量资金有限,股市仍处于存量博弈的过程中。不过,每轮趋势性上涨行情都有增量资金的驱动,只不过需要等到中期才能明显观察到增量资金。

四、板块轮动较快。

因趋势性上涨行情初期增量资金有限,上涨的速度和持续性不是很强,板块轮动较快,一般经过季度性上涨后就会有回踩,但跌幅有限,价格韧性强。

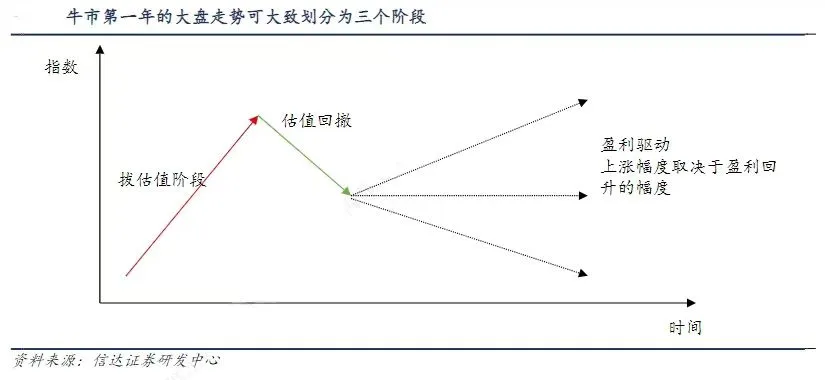

研究还发现,结合企业盈利和估值的情况来看,趋势性上涨行情第一年的节奏可以划分为三个阶段:

这个阶段估值回升驱动的指数上涨行情较为猛烈,一定程度来看趋势性上涨行情第一年的涨幅大多由这个阶段所贡献。拔估值阶段成长板块+超跌板块往往表现较好。

仅由估值驱动的指数上涨较为脆弱,宏观刺激政策的边际转弱、经济二次探底都有可能带来估值回落,但这个阶段的指数回撤幅度大多有限,少有跌破前低。估值回撤阶段,行业ROE企稳回升、确定性较强的板块往往表现较好。

盈利回升驱动的上涨行情一般较为扎实,在这个阶段中即便受外因影响有所调整,幅度通常也较为有限。盈利驱动阶段板块表现分化逐渐加大,新的赛道开始酝酿,如2009年的周期股、2013~2014年的互联网、2016~2017年的龙头股、2019~2020年的电子股。

华尔街有名的“长线交易大师”、“趋势交易大师”斯坦利·克罗曾说,即使你是往趋势行进的方向交易,也会遭遇不可避免的价格回调,短期的回调会洗出心志不坚的持有者。你不必很优秀才能从头赚到尾——只要有耐心和严守纪律就可以了。

所以,在真正的浪潮形成之前,忽视那些小小涟漪,跟进趋势,耐心坚守吧!

本文参考材料:

海通证券《以史为鉴:牛市的资金入市节奏》)

信达证券《历年牛市第一年特征分析》

风险提示:基金投资需谨慎。投资人应当认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,了解基金的风险收益特征及其特有风险,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。基金管理人不保证基金一定盈利,也不保证最低收益或本金不受损失。基金过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。