巨大的产业前景,让锂资源成为新能源产业链各方关注的焦点。本文将对锂资源的基本情况、产业链现状和分布、供给等方面进行解析。

一、请查收:锂资源的“简历”

在元素周期表上,锂排在第三位。按照金属特性的介绍,金属锂呈银白色,质地柔软,是密度最小的金属元素。锂主要用于制造锂电池、玻璃陶瓷、润滑脂、核能、航天等领域。

锂电池是二十世纪三、四十年代才研制开发的优质能源,它以开路电压高,比能量高,工作温度范围宽,放电平衡,自放电子等优点,被广泛应用于各种领域。

▲盐湖提锂

从电池材料的选择来看,锂并不是必不可缺的元素,但为什么当下的新能源电池,有出现了非“锂”不可的情况?

这要从新能源汽车的使用需求来考虑,基于使用场景,新能源汽车产业的工程师们需要寻找到一款重量轻、体积小、储能强、循环次数多的电池。对应到化学元素上,要实现这些要求,需要从原子质量,和释放电子数去寻找合适的元素。

从理论上来看,氢燃料电池应该是非常优秀的选择,但受制于技术和成本,氢燃料电池的竞争力不足。在目前已商用的电池中,锂离子电池的能量密度(单位体积所存储的电能)和比能量(单位质量所存储的电能)是最高的。

其次,锂离子电池的循环寿命很长,现在优秀的三元材料电池循环寿命已经可以达到3000次以上,磷酸铁锂电池可以达到上万次,一天一充的话分别可以用8年和27年。

于是,在四项维度的“拉扯”平衡中,锂成为了那位最优秀的“四边形”战士。

分布方面,在自然界中,锂主要以锂辉石、锂云母及磷铝石矿的形式存在。锂虽然号称“稀有金属”,但它在地壳中的含量不选“稀有”,目前地壳中约有0.0065%的锂,其丰度居第二十七位。已知含锂的矿物有150多种,其中主要有锂辉石、锂云母、透锂长石等。

海水中锂的含量不算少,总储量达2600亿吨,可惜浓度太小,提炼实在困难。某些矿泉水和植物机体里,含有丰富的锂。如有些红色、黄色的海藻和烟草中,往往含有较多的锂化合物,可供开发利用。

锂资源产业链:锂矿紧缺短期难解

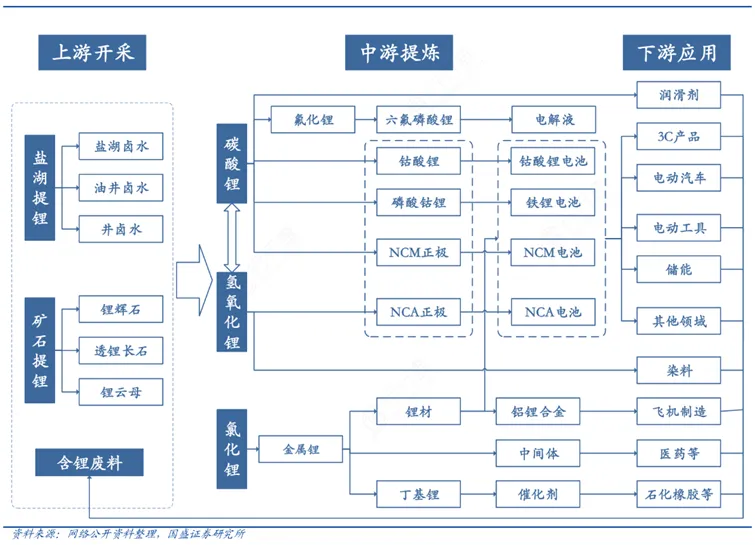

锂产业链主要分为上游矿端开采、中游锂盐提炼及下游终端应用。

从产业链结构来看,锂资源供给主要来自盐湖提锂及矿石提锂。当前锂电池回收规模体量较低,尚待新能源车动力电池报废期来临。

中游提炼核心产品为碳酸锂、氢氧化锂和氯化锂,其中碳酸锂和氢氧化锂是制作动力电池正极的核心材料,氯化锂可用于提取生产金属锂。锂下游消费可分为传统领域和电池领域,核心电池应用场景包含电动汽车、3C、储能电池。

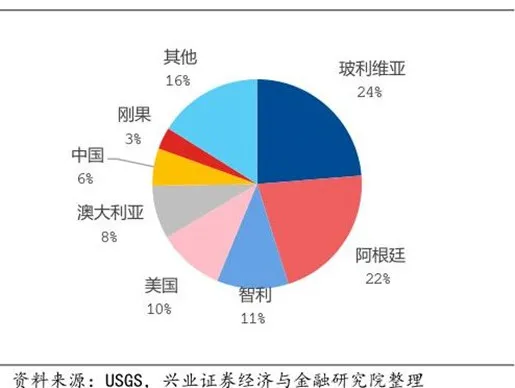

锂资源虽然储量丰富,但是供应增速缓慢。2021年,全球锂资源量为8900万金属吨,其中,玻利维亚锂资源量全球最高,达2100万金属吨,占比24%,南美锂三角(玻利维亚,阿根廷,智利)合计占比56%,中国占比6%。

南美锂三角锂资源量占比近六成

在供给上,2014年全球锂产量3.17万金属吨,2021年增长至10.48万金属吨(不含美国),复合增速为18.6%。其中,澳大利亚产量最高,全年贡献5.5万吨,占比53%,智利次之,产量2.6万吨,占比25%,中国位居第三,产量1.4万吨,占比13%。

虽然锂矿行情很紧俏,但供给并不能快速增长。根据行业数据,从勘探锂矿到最终实际投产,一座矿山的开发时间在10年以上。

据全球地质矿产信息网统计,全球最大的35座矿山从发现到投产的平均所需时间为16.9年,其中最短的为6年,最长的为32年。矿山发现之后需进行勘探和可行性研究,该部分平均所需时间为12.5年,几乎占据总投入时间的3/4。一般情况下,在可行性研究完成后的1.8年进入矿山建设,而建设施工直至投产仍需2.6年。

全球顶级矿山从发现到投产平均所需时间16.9年

下游需求快速增加也加剧了“缺矿”的情况。据兴业证券统计,锂矿的平均扩产周期在3-5年,磷酸铁锂的扩产周期在6-8个月,三元正极扩产周期在0.75-1.5年,锂电池扩产周期在1-2年,周期长短的差异进一步拉长了供需错配的时间,加剧供需矛盾。

根据中国矿产资源报告,我国锂资源79%以盐湖形式存在,21%以锂辉石形式存在,我国卤水锂资源的潜在资源量以氯化锂计为9250万吨。盐湖一般按卤水的化学组成分为三种化学类型:氯化物型、硫酸盐型和碳酸盐型,这三种类型的盐湖在我国都有分布。

盐湖方面,主要在产盐湖是察尔汗盐湖和扎布也盐湖,2020年二者合计产量1.9万吨;其他盐湖包括大柴旦盐湖、西台吉乃尔盐湖、东台吉乃尔盐湖、一里坪盐湖和巴伦马盐湖等。

现阶段国内在产锂辉石矿山共有四座,分别是甲基卡、业隆沟、化山瓷石矿和狮子岭锂瓷石矿,其中甲基卡与业隆沟矿山2020年锂精矿产量分别为5.8万吨、1.1万吨,二者合计约 0.9 万吨碳酸锂。

三、锂资源展望:年复合增速有望达30%

毫无疑问,动力电池是最大的锂资源需求领域,自2013年开始至2018年,中国电动汽车销量不断增长,跃居世界第一,2018年占世界总销量占比56.77%;2019年美国、欧洲、中国、其他国家电动汽车销量分别为15.60%、24.28%、51.52%、8.60%,2020年这一比例变化到10.25%、40.77%、40.63%、8.35%。

伴随新能源汽车产业的快速发展,锂资源需求水涨船高。据平安证券测算,预计全球锂需求将从2021年的48万吨提高到2025年的148万吨,年复合增速为32%;中国锂的需求将从2021年的23万吨提高到2025年的67万吨,年复合增速为30%。锂电市场远景空间无限大,规模预计接近40TWh,锂电池产业发展的黄金机遇期已经到来。

*风险提示:基金有风险,投资需谨慎,投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。基金过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证,文中基金产品标的指数的历史涨跌幅不预示基金产品未来业绩表现。