编者按:本期投资笔记聚焦科创板投资机会,以科创芯片指数为例,从影响科创板投资的政策因素、科创芯片指数的优势等多方面阐述。

近期,随着重磅政策“组合拳”齐发,A股迎来了久违的反弹企稳之势。这其中,科创板成为本轮反弹的急先锋,我们就来看看这些政策是如何影响科创板的。

8月底证监会对IPO的阶段性收紧,科创板今年上市58只新股,新发股票占整个板块股票的10%(主板仅41只,占比1%,创业板占比7%),收紧IPO有助于降低资金流出,利好科创板;

证监会同时对大股东减持行为的规范,而芯片板块又是科创板最主力板块。据此测算,目前科创芯片指数63%的股票大股东解禁被递延,此举大幅缓解科创芯片股票解禁压力,利好科创板;

证券交易印花税实施减半征收,降税政策配合近期降佣、降费政策已经大幅提高了市场流动性,A股成交额重回万亿,流动性充裕利好成长板块,科创板作为高成长板块,或直接收益!

本轮政策可能开启新一轮市场行情,预期高、成长强的科创板或许有望成为反弹的急先锋。

• 科创板投资选什么?

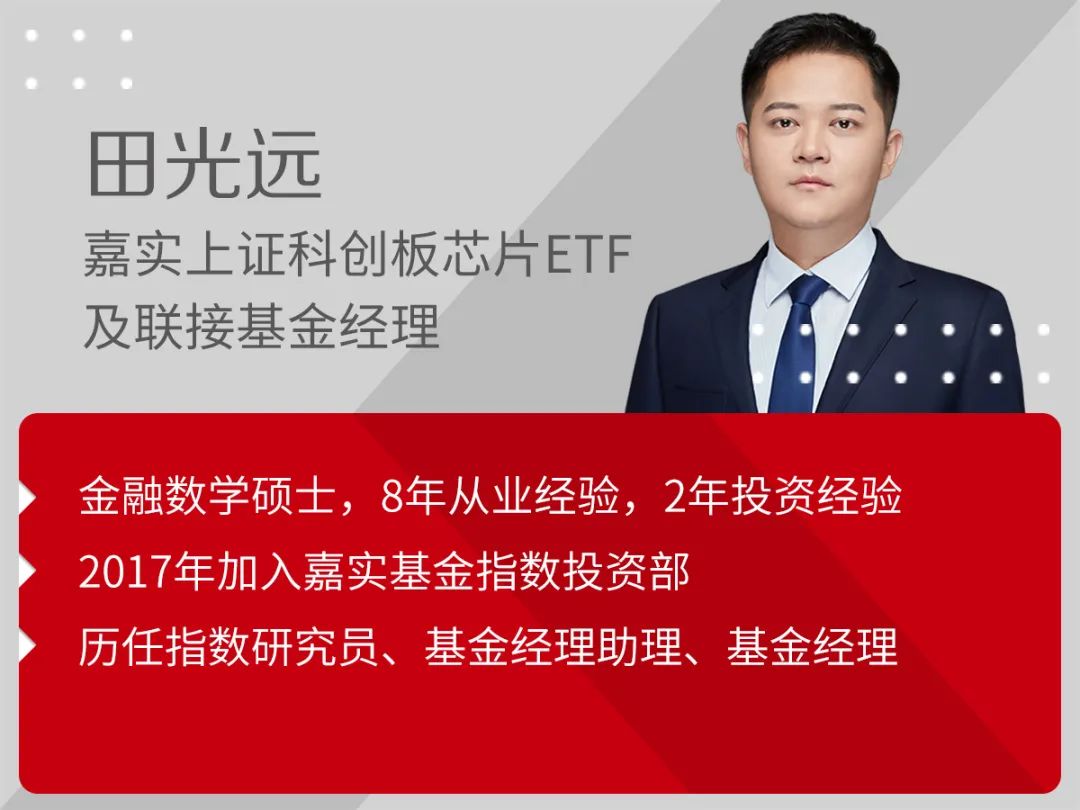

给大家介绍一个科创明星指数——科创芯片指数。

上证科创板芯片指数从科创板上市公司中选取业务涉及半导体材料和设备、芯片设计、芯片制造、芯片封装和测算相关的证券。而上证科创板50成份指数由上海证券交易所科创板中市值大、流动性好的50只证券组成,反映最具市场代表性的一批科创企业的整体表现。芯片是科创板的主力板块之一,相较之下,科创芯片指数的芯片纯度更高。

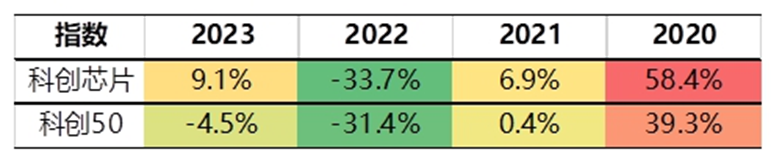

首先,从指数年化涨跌幅来看,由于科创板上市时间短,从过去4年的每年的涨跌幅,可以明显的看到,科创芯片指数的弹性特别是上涨年份上表现明显。当然,在2022年这种下跌年份中,弹性更大的科创芯片下跌也更多,所以整体涨跌幅度上,科创芯片指数可以说是科创50指数的波动放大版(涨跌都放大)。

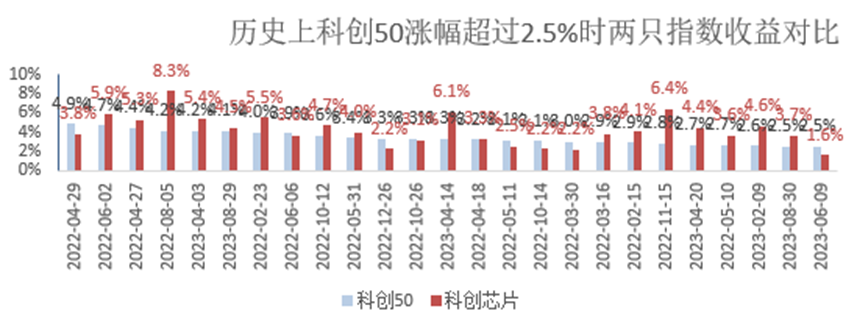

其次,对比历史上每一轮科创板反弹,科创芯片也较科创50指数表现更为犀利,如下图:

当然我们也必须注意,在21年7月-22年4月的下行,22年8-10月的下行中,确实科创芯片指数的跌幅也更大。这从更微观的表现说明,大部分历史的反弹和下行行情中,科创芯片具有相对更强的弹性,即更大的涨幅和更大的跌幅,适合相应风险偏好的投资者。

最后,从收益角度来看,既然我们主要想相对底部区域布局反攻,那肯定要看看历史上单日指数高收益情况下的表现。历史上,科创50指数一共出现过25次单日涨幅超2.5%的情况,其中17次科创芯片指数的涨幅表现也突出。搏反弹科创芯片指数相对更胜一筹。

• 领略行业投资的纯粹之美

那除了我们说的指数收益表现层面,科创芯片指数还有哪些优势?基本面如何?

首先,本轮大家预期的反弹中,除了科创这个大主题外,在目前经济尚未恢复的背景下,创新多、想象空间大的科技和成长板块也是大家关注的反弹重点。科技成长板块的最著名赛道当属芯片,科创芯片指数就是一只专门投资科创板芯片板块的指数,左手科创板、右手芯片,可以说有望与本轮行情较为契合。

同时,在目前北向资金持续流出,内资开启定价的关键节点上,无论是科创板还是芯片都可谓是内资偏好的赛道选择(有产业逻辑支持),科创芯片指数契合度更高了。

那么,科创芯片在芯片指数里今年处于什么样的地位呢?下图是目前全市场芯片类指数基金对应标的指数今年以来的收益情况。科创芯片指数可谓遥遥领先,全年来看科创芯片几乎都是同类芯片指数中最靓的崽!

最后,从基本面逻辑来看,第一,今年的芯片行情是成长+周期共振叠加国产替代的行情。成长是ChatGPT为代表的算力板块,目前这个板块的核心股票都是科创芯片指数的核心成份股,且部分高成长股票仅在科创芯片这个指数中存在,这也是科创芯片指数年初能够出现上涨的原因之一;

第二,科创芯片指数中设计公司占比接近50%,设计又是本轮芯片周期复苏逻辑下业绩前期跌幅最大、也或是未来预期反弹快速的板块,可以说未来也有望能把握住周期行情;

当然,国产替代也是芯片板块永远的主题。近期国产手机龙头神秘新机型开始推出,其中大量背后产业链的芯片公司都在科创芯片指数的成分股里,包括一些国产替代的重要制造公司、材料设备公司。这些股票大部分还未表现,股价也处于历史相对低位,本轮如果国产替代行情出现,亦或将有着不小的机会。

综上所述,无论是政策层次的分析、指数层次的比较还是基本面和价格面的深度了解,科创芯片指数确实是低位布局值得关注的指数。

投资不是一夜暴富的游戏,而是一场需要耐心和策略的马拉松。在投资的道路上,我们需要保持冷静,理性分析,不被市场的短期波动所影响,坚持自己的判断。

*风险提示:基金有风险,投资须谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。过往业绩不预示其未来业绩,其他基金业绩不构成本基金业绩的保证。